Prêmios da soja caindo forte hoje

Destaques:

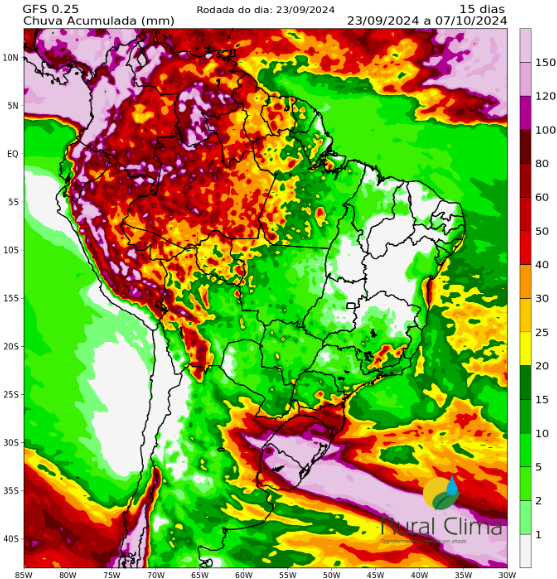

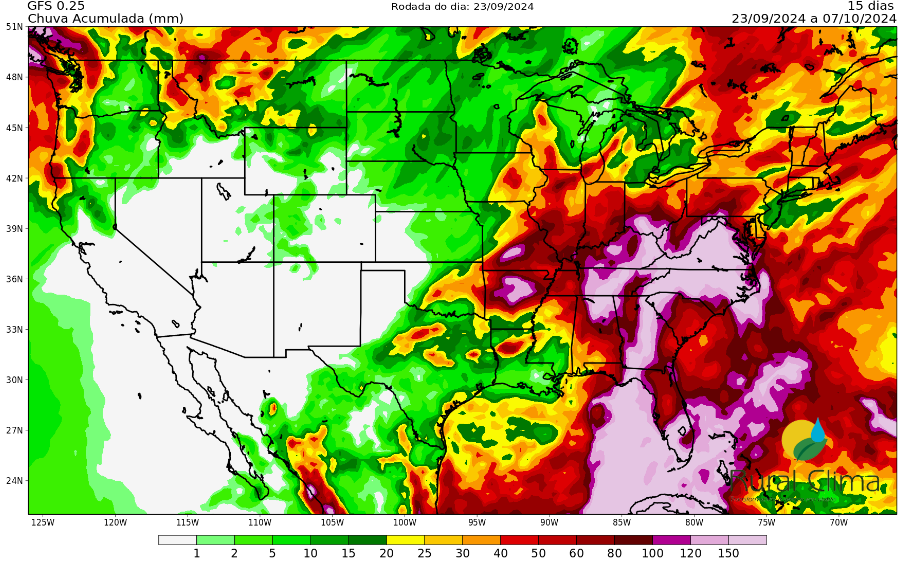

O clima continua nada favorável na América do Sul. Perguntei ontem para 4 turmas de alunos do MBA e 4 grupos de outros treinamentos, pessoas em sua maioria ligadas diretamente à produção, comércio e assistência. Chuva na parte centro-sul do MS, Rondonópolis e Campo Verde, sul do MT. Chuvas de 30 a 50 mm. No geral o comentário é de plantio apenas em áreas de pivô e muito calor. O IMEA reportou plantio em 0,27% contra 1,82% no ano passado. O IMEA está projetando área de 12,66 milhões de hectares. No ano passado sua área era de 12,44 milhões. Nesse ano o IMEA está usando produtividade de 58 sacas por hectare, menor que os 59,4 sacas em 2021-22 e 62,3 sacas em 2022-23. Os mapas de 15 dias continuam convergindo: chuvas concentradas no RS, SC e Sul do PR. Chuvas em Rondônia, Oeste do MT e fronteira do MT com o Pará. Nenhuma/pouca chuva para Goiás, Tocantins, Minas, Bahia. Clima seco para a parte Leste do MT e chuvas irregulares no MS. A Argentina também não deve receber muita chuva nos Pampas. As temperaturas devem passar todos os dias dos 40 °C em todo o Centro-Oeste e clima frio na Argentina e Sul do Brasil. Se esses mapas se confirmarem, o MT vai receber chuvas em 1/3 do estado. O Paraná apenas no Sul e Goiás quase nada. O plantio ao final da 1ª semana de outubro ficará muito abaixo do ano passado e da média. Impactos: 1) O spread do prêmio da soja fevereiro em relação ao março vai continuar firme. Hoje está em 35 centavos por bushel; 2) O spread safra nova, safra velha irá aumentar – em especial o embarque abril e maio em relação ao OND; 3) O programa americano pode se estender um pouco mais, tendo em vista o atraso de plantio e estoque de passagem no Brasil muito curto; 4) Os prêmios do farelo e do óleo para janeiro continuarão firmes. Diria que o Brasil pode importar óleo de soja para atender o programa de biodiesel do bimestre novembro-dezembro. Hoje a conta já é boa para produtores de biodiesel mais próximos dos portos; 5) atraso de plantio do milho safrinha. Redução de área e investimento? Cedo para dizer, mas é certo que a oferta de milho em maio será a menor do ano. Certo dizer também que o programa de exportação de milho 2024-25 vai começar mais tarde novamente, o que vai dar mais espaço para a soja. O SX25 está a $10,65. Esse seria o contrato com maior pressão de venda em um cenário de extensão do programa brasileiro de soja – vai começar pequeno lento, mas vai ganhar volume no 1/3 final.

Conceito: A PPE e a PPI são contas teóricas que balizam o piso e o teto do mercado. Quando o preço interno está abaixo da PPE os exportadores levam a melhor, criando um piso aos preços. Quando os preços internos sobem muito, a PPI entrar em cena, colocando um teto aos preços. Para o milho temos anos em que vemos os preços trabalhando na PPE e na PPI. A viabilidade de importação é mais complexa, uma vez que envolve questões tributárias e também a origem exportadora. No caso do milho e soja todo ano o Brasil importa volumes que variam de 500 mil toneladas a 2 milhões de toneladas do Paraguai. Uma indústria de frango terá condições especiais para o recolhimento do PIS e COFINS, uma vez que utilizará o milho como insumo para o frango que será exportado. Em anos de muita escassez de milho a importação da Argentina também é possível. Para os consumidores do Nordeste essa é uma conta muito acompanhada. Nessa conta incluem: a oferta Fob Up River, o frete marítimo, o custo portuário e armazenagem e o frete interno até as plantas.

Hoje temos a soja e farelo subindo na CBOT. O clima é o destaque: No Brasil extremamente quente e seco, na Argentina frio e seco, na Europa enchentes, no Leste Europeu seco e quente, no sudeste da Ásia muita chuva em partes e seco em outras e na Austrália está chovendo muito. A produção de óleo de palma pode cair um pouco. No Brasil temos falta de óleo e na Argentina temos queda no crush em agosto. Corretores falam que a dúvida é para a janela de outubro a dezembro. O farmer selling está lento e não há soja no Paraguai – o FS chegou a 98%. A Argentina comprou 01 barco de soja do Brasil e está comprando soja no Uruguai. Em Dalian os futuros do óleo de palma estão subindo, o farelo está em queda, o milho em queda e os contratos mais curtos do suíno também estão caindo – as vendas de farelo já estão lentas na China, podendo ficar ainda mais lentas. As margens de esmagamento na China para a janela nov-dez pioraram bem na semana passada. O farelo continua caindo, o basis da soja continua firme para a safra nova americana, assim como a CBOT. A dúvida é quanto que a China vai comprar para a janela de outubro a fevereiro. Eu estou trabalhando com 39 milhões de toneladas, sendo que a cobertura ainda não chegou a 15 milhões. O relatório de vendas e embarques semanais do USDA está ficando cada vez mais impreciso. Na semana passada o USDA reportou 230 mil toneladas em seus highlights diários, sendo que seu relatório semanal veio com vendas de 1,75 milhão. Na semana passada o USDA reportou apenas 250 mil. Traders falam que a China comprou mais de 30 barcos na semana, sendo pelo menos 20 dos EUA – só daí temos 1,3 milhão de toneladas. Falam que normalmente essa relação entre o total de negócios e reportes diário era de 50%.

As black commodities em Dalian caíram forte hoje novamente. O carvão coque caiu 6,8% e o minério de ferro 3%. As black commodities continuam muito ligadas às reduções de projeções de crescimento. O Goldman Sachs reduziu a projeção de crescimento desse ano pela 3ª vez – agora em 4,6%. Xi Jinping falando em rede nacional há duas semanas mudou um pouco o tom em relação à meta de crescimento de 5%. Durante o encontro do conclave em julho o discurso era “devemos entregar a meta”. A fala de Xi foi mais moderada, mais ou menos assim, “temos que nos esforçar”. Os analistas de China falam que essa mudança pode se uma preparação para uma possível revisão para baixo nas estimativas de crescimento do PIB.

Rápidas: Bolsas americanas renovando recordes nessa manhã; IDX em alta; petróleo subindo 0,3% a $71,4; ouro de lado, mas perto da máxima histórica; rendimentos dos bonds ultralongos na China continuam caindo, “Japan Style”; China e EU não chegaram em um acordo sobre as tarifas sobre EV´s chineses – a corda está esticando; Modelos de clima mostrando poucas chuvas para toda região central do Brasil – o plantio segue perto de zero; os futuros agrícolas em Dalian encerram em queda – óleo de palma é a exceção.