Áudio com informações do abertura do dia no agronegócio

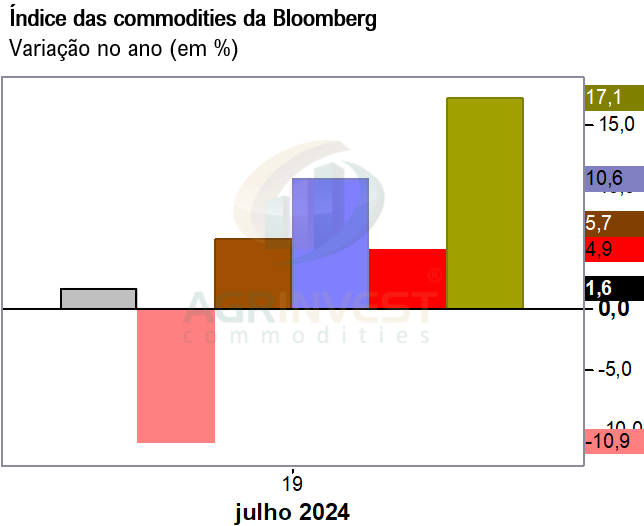

Dentro do índice de Commodities da Bloomberg há 6 classes de commodities: carnes, energia, grãos, metais industriais, metais preciosos e soft (açúcar, algodão, cacau, café, e suco de laranja).

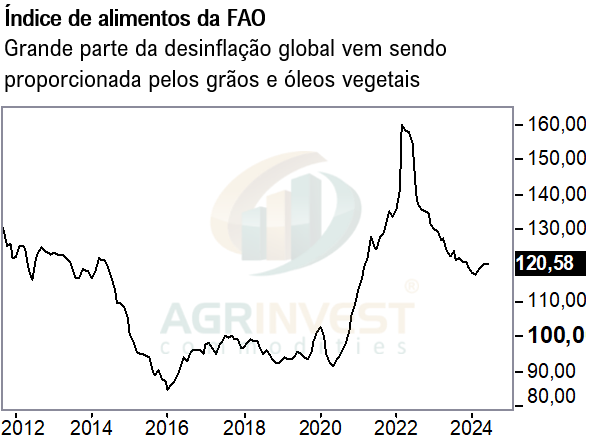

Nesse ano o índice de pior desempenho é o agrícola, o que vem ajudando a reduzir a inflação de alimentos. O índice da FAO confirma essa tendência.

ÍNDICE

No acumulado do ano, os metais preciosos são a classe de commodities de melhor desempenho, seguido pelo soft.

Energia a o agrícola são os de pior desempenho. Drivers dos movimentos:

Metais preciosos: Investidores continuam apostando no ouro como forma de proteção contra a inflação e desvalorização de moedas fortes. O crescimento do endividamento americano é sem dúvida outra grande preocupação, assim como a busca por moedas fortes como forma de reserva. Muitos países se desfizeram de posições em títulos americanos e europeus após o confisco das reservas cambiais da Rússia.

Soft: Quebra de safra de café, cacau e suco de laranja continuam dando suporte às cotações.

Metais industriais: A demanda por cobre continua dando suporte aos preços. A produção de carros elétricos, baterias e paineis é o principal driver.

Carnes: O futuro do boi na CME é o grande destaque. A contínua redução do rebanho americano nos últimos 5 anos continua mantendo as cotações do boi nas suas máximas históricas.

Energia: O petróleo continua recebendo suporte dos cortes da OPEP+ e das ações de Israel na Faixa de Gaza e no Líbano. Já o gás natural está perto de suas mínimas históricas, o que acaba anulando o potencial de valorização do índice de energia.

Grãos e óleos: A tendência continua de baixa, levando o flat price dos grãos para suas mínimas da pandemia. O milho no Fob está perto dos $185 por tonelada e a soja $425, níveis não vistos desde 2020. Produtores continuam carregando grandes estoques, enquanto que a demanda continua comprando apenas da mão-pra-boca, sempre no spot. Essa combinação tem sido muito negativa para a competitividade americana, reforçando cenários de crescimento do estoque de passagem. Além disso, o clima americano segue favorável, reduzindo muito a volatilidade, outro fator que contribui para o crescimento da posição vendida dos fundos.